金龙汽车前三季度营收159亿 亏损1.02亿元

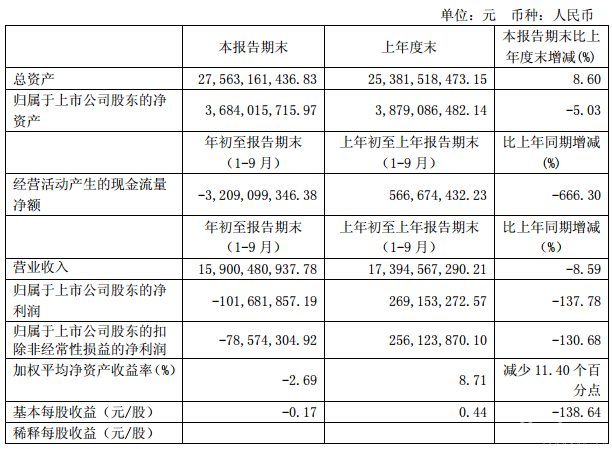

10月29日,厦门金龙汽车集团股份有限公司发布2016年第三季度报告。报告显示,前三季度(1-9月份),金龙汽车营业收入为159.00亿元,同比下降8.59%。其中,归属于上市公司股东的净利润-1.02亿元,同比大降137.78%。

>>> 延伸阅读:

【中金汽车研究】金龙汽车:财务最大冲击已体现,整合升温带动底部回升

业绩符合预期

金龙汽车公布前三季度业绩:营业收入159亿元,"同比下降8.59%;归属母公司净利润-1.02亿元,同比下降1.38倍,对应每股盈利-0.17元。公司亏损主要原因为本期财政部追回苏州金龙中央财政预拨资金5.2亿元所致,基本符合我们的预期。

发展趋势

第三季度实际经营净利润近0.5亿元,毛利率环比改善:第三季度公司收入48.2亿元,同比下降32.2%;由于公司在三季度计提了苏州金龙新能源客车补贴款和行政罚款,导致公司一次性非经常性损益达到3.15亿元,如果加回该部分损益,预计第三季度公司实际的归属上市公司股东的净利润达到近0.50亿元。实际毛利率水平方面,预计不考虑此次被追回的财政补贴的影响,公司三季度毛利率达到17.4%,环比二季度的15.9%提升了1.5个百分点,相对去年同期16.6%提升了0.8个百分点,依然显示改善迹象。

财务冲击最大时刻已经过去,苏州金龙补贴资质有望恢复:预计苏州金龙开始逐步经营整改,未来有望恢复其新能源客车补贴的资质,作为国内单一第二大客车企业,未来公司的新能源客车的产销有望逐步恢复,预计此次财政处罚对公司的财务影响多为短期一次性。

底部回升和股权整合是明年主旋律:此次财务计提之后,预计公司业绩将明显处在底部,未来新能源客车行业危机过去之后,公司业绩将有望底部回升。公司的采购、研发、销售和品牌的战略协同依然在推进,公司的少数股东权益整合的战略不变,未来经营整合和股权整合将会为金龙带来巨大的业绩弹性。

盈利预测与估值

我们将2016年每股盈利预测从人民币0.17元下调51%至人民币0.08元。财政处罚在年报中的会计确认将会给公司今年盈利带来一定不确定性。目前,公司股价对应2017年15倍P/E。公司股价已处在明显左侧区域,未来随着公司新能源客车产销恢复正常以及三龙股权的整合,将会带来公司极大业绩弹性。我们维持推荐的评级和人民币16.00元的目标价,较目前股价有27.9%上行空间。

风险

新能源客车销量低于预期,三龙整合低于预期。

热门资讯

中国重汽燃气车来山西只干三件事,让卡友赚钱!赚钱!还是赚钱!中国重汽2024-04-15

中国重汽燃气车来山西只干三件事,让卡友赚钱!赚钱!还是赚钱!中国重汽2024-04-15 陕汽“越”巅峰!全球最大700马力燃气车“首家量产交付”!本站2024-04-19

陕汽“越”巅峰!全球最大700马力燃气车“首家量产交付”!本站2024-04-19 远程开启以旧换新季,商用车置换新能源正当时远程新能源商用车2024-04-18

远程开启以旧换新季,商用车置换新能源正当时远程新能源商用车2024-04-18 再斩行业大奖!汉德电驱动荣获第七届中国新能源商用车物流车“金熊猫奖”!本站2024-04-15

再斩行业大奖!汉德电驱动荣获第七届中国新能源商用车物流车“金熊猫奖”!本站2024-04-15 摘得“首季国内销冠” 中国一汽向新而行中国汽车报2024-04-15

摘得“首季国内销冠” 中国一汽向新而行中国汽车报2024-04-15

数据

更多>- 新能源客车1季度微增2%!宇通登顶 欧辉增183%

- 徐工第一 福田/陕汽争第二 3月换电重卡暴增149%

- 新能源重卡3月增181%!徐工/三一/重汽进三甲

- 新能源轻客3月暴增118%!一季度破4万!远程霸榜 瑞驰疯狂上位

- 柴油机1季度销112万台 潍柴超20万 玉柴/内争第二

- 3月皮卡环比大涨70%!福田“双增” 江铃份额提升2% 雷达大涨173%

- 新能源轻卡3月涨280%!远程/东风/宇通争第一 比亚迪杀入前十 暴涨9300%

- 解放/重汽肉搏 东风紧追陕汽!3月牵引车超6万辆

- 3月重卡销超11万 解放涨12% 北奔领涨 红岩回前十

- 卡车增10% 出口增28%!商用车前3月销103万辆

原创

更多>- 近700马力!厦门金龙新能源重卡上新!快看看啥配置

- 新能源客车1季度微增2%!宇通登顶 欧辉增183%

- 卡车市场再现“0首付”!潜在风险有多大?

- 解放智能驾驶今年将有大动作!总经理李胜透露哪些细节?

- 大运V9+N8V“油气双雄”亮相135届广交会

- 徐工第一 福田/陕汽争第二 3月换电重卡暴增149%

- 新能源重卡3月增181%!徐工/三一/重汽进三甲

- 新能源轻客3月暴增118%!一季度破4万!远程霸榜 瑞驰疯狂上位

- 云内德润/德威动力强大在哪?三省物流行业巨头这样评价!

- 除了双开门 开瑞江豚 EV如何以赚钱优势制胜中面市场?

微信关注