新能源商用车产业发展现状与趋势是什么?

方得网原创

导语:

分阶段、分场景推动新能源商用车发展,建议持续加强新能源商用车政策支持力度,加强新技术、新模式商业化应用探索,加快充换电基础设施建设……

根据机动车上险数据统计,2021年,我国新能源商用车销量为18.3万辆,同比增长56%;2022年1-5月,我国新能源商用车销量达8.2万辆,同比增长83%。

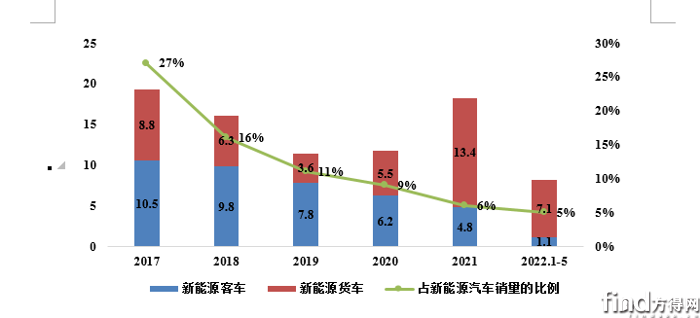

其中,受政策调整、市场提前透支、疫情下地方财政收紧等多因素影响,新能源客车2021年销量4.8万辆,同比下降23%,2022年1-5月销量1.1万辆,同比下降11%;在“双碳”目标要求下,以及公共领域电动化及换电、燃料电池试点等多方面政策的推动下,新能源货车市场迎来了较好的发展机遇,2021年实现销量13.4万辆,同比增长143%,2022年1-5月销量达到7.1万辆,同比增长131%。

图 2017-2022年1-5月新能源商用车销量

数据来源:机动车上险数据。

新能源客车市场不断下滑

纯电动轻型货车占据货车主要市场

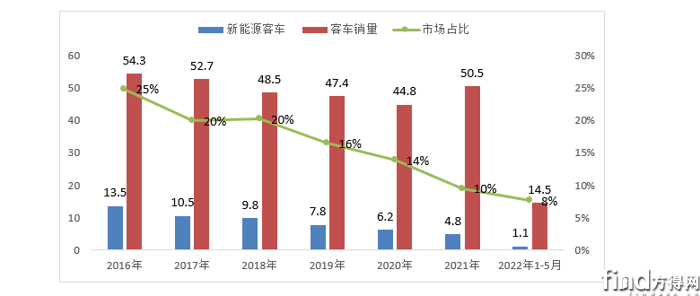

近年来,新能源客车市场呈现下滑状态,2021年新能源客车销量为4.8万辆,同比下降23%左右,较2016年下降近64个百分点,占整体客车销量的比例也由2016年的25%持续下降至2021年的10%。2022年1-5月,新能源客车销量为1.1万辆,同比下降11%。

短期内客车市场受制于产品续驶里程仍难满足长途客运需求、产品技术经济性尚存不足等因素,销量仍集中在城市公交领域。随着城市公交等公共领域全面电动化,及二三线城市和农村客运公交化市场逐步发展,新能源客车市场或将实现恢复性增长。

2016-2022年1-5月新能源客车销量及市场占有率

数据来源:新能源客车来自机动车上险数据,客车来自中汽协数据。

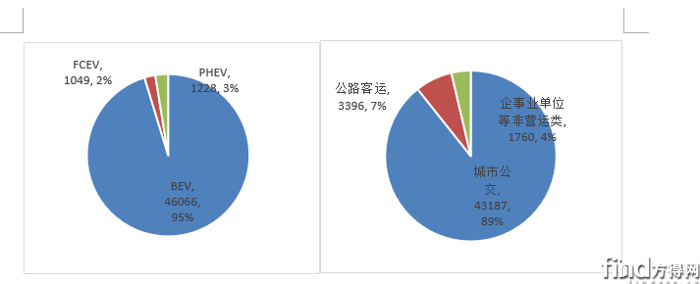

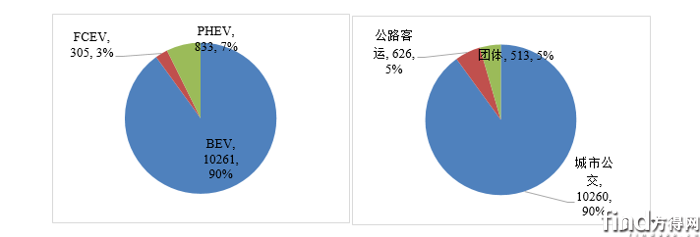

从动力类型来看,新能源客车仍以纯电动车型为主。2021年,纯电动车型、插电式混合动力车型、燃料电池车型销量分别为4.6万辆、0.1万辆和0.1万辆,市场占比分别为93%、6%、1%;2022年1-5月,纯电动车型、插电式混合动力车型、燃料电池车型销量分别为10261辆、833辆和305辆,市场占比分别为90%、7%、3%。

从应用领域来看,新能源客车以城市公交为主。2021年,城市公交、公路客运、企事业单位用车及出租租赁车辆销量分别为4.3万辆、0.3万辆、0.2万辆,市场占比分别为89%、7%、4%;2022年1-5月,城市公交、公路客运、团体等车辆销量分别为10260辆、626辆、513辆,市场占比分别为90%、5%、5%。

2021年新能源客车动力类型(左)、应用场景(右)

2022年1-5月新能源客车动力类型(左)、应用场景(右)

数据来源:机动车上险数据。

从车辆类型来看,新能源客车以大中型客车为主。2021年,大型客车、中型客车、轻型客车销量分别为2.5万辆、1.8万辆和0.5万辆,市场占比分别为51%、37%、12%;2022年1-5月,大型客车、中型客车、轻型客车销量分别为5521辆、3396辆和2482辆,市场占比分别为48%、30%、22%。

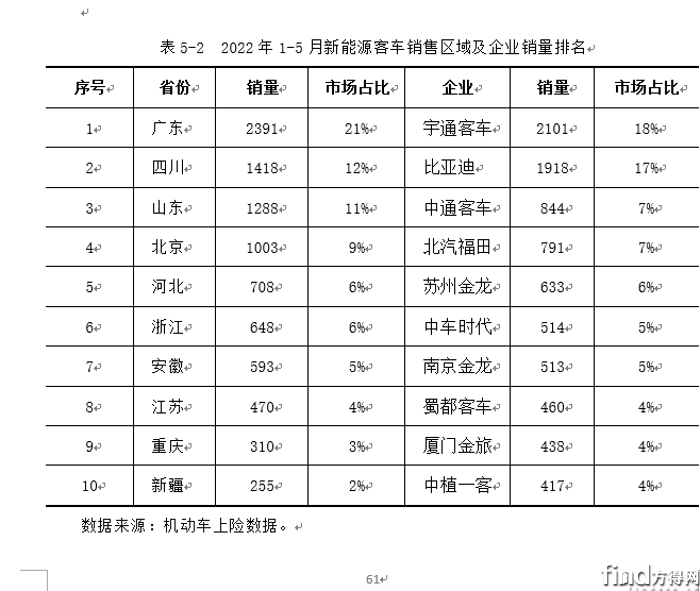

从销售区域来看,2021年,排名前10省市合计新能源客车销量达2.9万辆,占比60%左右,其中浙江、江苏、广东位居前三位;2022年1-5月,排名前10省市合计新能源客车销量达0.9万辆,占比80%,其中广东、四川、山东位居前三位。

分企业分布来看,2021年,排名前十企业新能源客车总销量为3.5万辆,占新能源客车市场的73%,市场集中度比上年74%有所降低,其中宇通客车保持行业领先优势,占新能源客车市场的24%;2022年1-5月,排名前十企业新能源客车总销量为0.9万辆,占新能源客车市场的76%,市场集中度基本保持平稳。

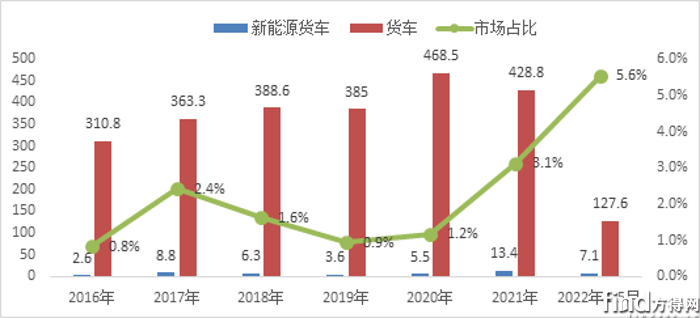

近年来,新能源货车市场呈现波动态势,2017年新能源货车实现了大幅增长,之后呈现下降的趋势,2021年再次实现大幅增长,销量为13.4万辆,同比增长143%。2022年1-5月,新能源货车销量达7.1万辆,市场占比快速提升至5.6%。

新能源货车市场受政策影响较大,2015年以来补贴政策效果突出,单车补贴额度较高,对新能源货车市场激励效果明显;2018年后,补贴政策技术条件加严,辅以柴油货车替换政策等,导致2017年市场大幅提升以抢夺政策红利,之后呈现明显的下降趋势;2021年以来,随着“双碳”目标要求的明确,以及公共领域电动化及换电、燃料电池试点等政策的落地实施,新能源货车市场迎来较好发展。

2016-2022年1-5月新能源货车销量及市场占有率

数据来源:新能源货车来自机动车上险数据,货车来自中汽协数据。

我国新能源货车以轻型货车为主,2021年,新能源微型、轻型、中型、重型货车销量分别为0.03万辆、12.2万辆、0.13万辆和1.05万辆,其中,轻型货车占比达90.9%;2022年1-5月,新能源微型、轻型、中型、重型货车销量分别为0.04万辆、6.23万辆、0.05万辆和0.77万辆,其中,轻型货车占比为87.9%。

从动力类型来看,纯电动货车仍是主要技术路线,随着地方加强探索换电、燃料电池等技术路线示范应用,换电货车、燃料电池货车市场发展也已逐渐加速。2021年,纯电动、插电式混合动力、燃料电池货车销量分别为13.21万辆、0.13万辆、0.08万辆,市场占比分别为98.4%、1%、0.6%,其中,换电货车销量达3317辆;2022年1-5月,纯电动、插电式混合动力、燃料电池货车销量分别为7万辆、0.06万辆、0.02万辆,市场占比分别为98.9%、0.8%、0.3%,其中,换电货车销量达3618辆。

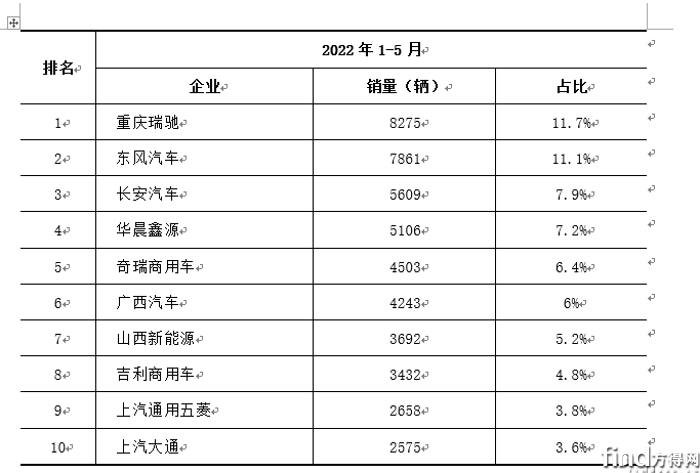

从企业排名来看,我国新能源货车市场集中度有所提升。2021年,东风汽车、重庆瑞驰销量分别达1.68万辆、1.55万辆,同比实现销量翻倍增长,凭借在微轻型新能源货车市场领域的持续发力,继续保持行业领先位置;华晨鑫源、山西新能源、奇瑞商用车分别位居新能源货车销量第三至第五位。2022年1-5月,重庆瑞驰、东风汽车销量分别达0.83万辆、0.79万辆,凭借在微轻型新能源货车市场领域的持续发力,继续保持行业领先;长安汽车、华晨鑫源、奇瑞商用车分别位居新能源货车销量第三至第五位。

2021年新能源货车企业销量排名

数据来源:机动车上险数据。

2022年1-5月新能源货车企业销量排名

数据来源:机动车上险数据。

新能源商用车核心技术指标正在提升

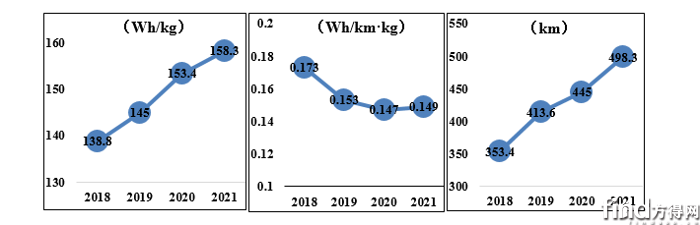

近年来,新能源商用车企业在加强产品技术的迭代升级,推动整车轻量化技术应用,进一步提升动力系统传动效率,使得整车能耗、续驶里程、电池系统能量密度等均保持稳步提升。

在新能源客车方面,非快充类纯电动客车电池系统能量密度平均水平由2018年的139Wh/kg提升到2021年的158Wh/kg,提升14%;单位载质量能量消耗量(Ekg)平均水平由2018年的0.173Wh/km•kg下降到2021年的0.149Wh/km•kg,优化14%;续航里程平均水平由2018年的353km提升到2021年的498km,提升41%,已可满足城市公交车日常运营需求。

2018~2021年推荐车型度目录内非快充类纯电动客车车型主要技术参数变化

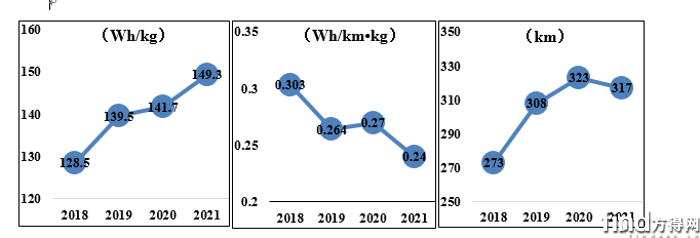

在新能源货车方面,纯电动货车动力电池系统能量密度行业平均水平由2018年的128.5Wh/kg提升到2021年的149.3Wh/kg,提升约16%;在电耗方面,行业平均Ekg水平由2018年的0.303Wh/km•kg下降至2021年的0.24Wh/km•kg,下降21%;在续驶里程方面,行业平均水平由2018年的273km提升到2021年的317km,提升了16%。

2018~2021年推荐车型度目录内纯电动货车车型主要技术参数变化

新能源商用车行业正加强车电分离、自动驾驶、燃料电池等新技术、新模式的推广应用。一是徐工汽车、大运汽车、华菱星马等企业开发多款换电式车型,并积极与相关金融机构、换电站运营服务商开展合作,重点探索车电分离换电模式在货运领域的应用;二是行业加强燃料电池商用车研发和推广,2021年共有超过200款商用车车型进入新能源汽车推荐车型目录,我国已启动京津冀、上海、广东、河南、河北等城市群开展燃料电池汽车试点示范,商用车型占比达90%;三是主流商用车企业加快推进智能网联技术在公交客运、货物运输等领域应用,宇通客车推出WitGO智慧出行品牌,发布“自动驾驶微循环解决方案2.0版”和L4级全新小宇2.0版;苏州金龙蔚蓝AZURE智能网联公交在江苏、浙江、四川、重庆等多个地区批量上线运营;一汽解放、北汽福田等围绕矿山、港口内运输以及城际间货物运输等场景,积极推进开发搭载自动驾驶功能的新能源货车产品。

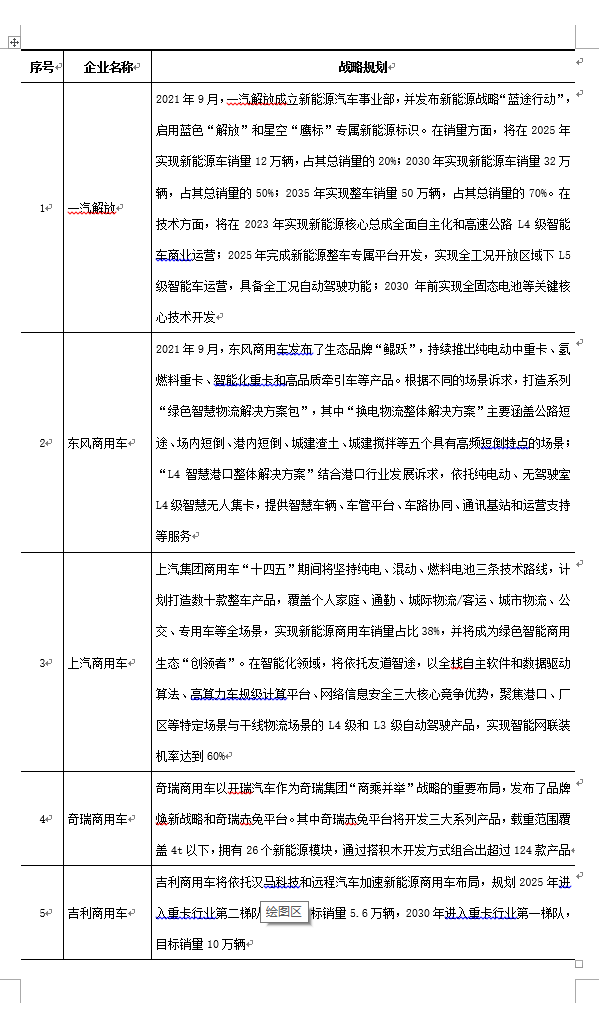

“十四五”期间,新能源商用车企业纷纷开展全新的战略规划布局,加速电动化和智能化转型,积极推出覆盖多技术路线的新能源汽车产品,力求在新发展趋势下占得先机,且行业头部企业深入布局自动驾驶等前沿技术领域,引领行业智能化发展。一汽解放成立新能源汽车事业部,并发布新能源战略“蓝途行动”,目标在2025年实现新能源汽车销量12万辆;东风商用车发布生态品牌“鲲跃”,持续推出纯电动中重卡、氢燃料重卡、智能化重卡和高品质牵引车等产品,打造一系列“绿色智慧物流解决方案包”;上汽商用车“十四五”期间将坚持纯电、混动、燃料电池三条技术路线,计划打造数十款整车产品,覆盖个人家庭、通勤、城际物流/客运、城市物流、公交、专用车等全场景,并将聚焦港口、厂区等特定场景与干线物流场景的L4级和L3级自动驾驶产品实现智能网联装机率达到60%。

数据来源:公开信息。

新能源商用车呈现多种技术并行态势

在我国“双碳”趋势下,我国正加速推动商用车的电动化发展,且正在呈现出多种技术路线并行发展的态势,换电、燃料电池、自动驾驶等新技术、新模式正加快在新能源商用车领域的示范应用。

在多方面政策的推动以及全行业的共同努力下,我国商用车电动化发展已取得较好的成绩,如公交车领域已实现较高的电动化率,但整体来看,电动化进程仍然缓慢,2021年新能源商用车销量在所有商用车中的占比不足4%,尤其是货车领域,电动化发展还面临多方面的问题。

(一)新能源商用车购置成本高

由于动力电池成本高昂,相比传统燃油车,新能源商用车的购置成本显著增高。以6×4牵引车为例,根据行业调研,一辆柴油牵引车的购置成本约为35万-40万元,而同级别的新能源牵引车购置成本往往超过90万元,其中动力电池成本约占35万元。商用车一般为生产工具,运营商更加看重其成本经济性,由于购置成本较高,使得商用车运营商难以在短时间内大规模推广应用新能源商用车。

(二)基础设施建设仍不完善

新能源商用车载重量大、能耗高、长途行驶多,对补能时间、续驶里程较为敏感,对基础设施建设要求较高。我国充电基础设施虽整体规模保持较高增速,但存在布局结构性失衡的问题,尤其是城郊地区、高速公路等场景缺乏保障性充电设施,导致新能源商用车在长途客运、城乡物流配送、中长途运输等场景中面临续驶里程不足却无处充电的局面,阻碍了新能源商用车的推广应用。换电、燃料电池商用车虽逐渐成为重点应用的技术路线,但当前换电站、加氢站建设数量较少,难以在短时间内支撑其大规模应用。

(三)新能源商用车产品丰富度不足

商用车应用场景多元化,车辆类型需求较为丰富,但相比燃油车辆,市场中新能源商用车车辆类型较少,产品丰富度不足,且优质产品较为单一,与运营需求不匹配。比如校车、救护车、救险车、机场摆渡车等运输距离短、运输载重轻、运维成本高,较为适用新能源汽车,但由于高安全性、高稳定性、高可靠性等特殊应用需求,市场中缺少技术成熟、质量可靠的新能源商用车产品,只能寻求燃油车辆,使得该场景中的新能源商用车市场难以释放。

(四)政策支持力度逐渐减弱

一方面,财政补贴逐渐退坡使得新能源商用车的成本优势进一步减少,政策影响效果愈加不明显,不利于车辆推广应用;另一方面,地方层面交通路权支持力度不足,受大气污染防治等政策影响,多数城市选择实施差异化路权措施,但部分地区虽禁止货车进入城市区域,但并未给予新能源货车通行优惠等政策,导致新能源货车在通行方面相比燃油车并无优势。

新能源商用车未来发展从这几方面入手

结合商用车电动化发展趋势以及存在的问题,建议从以下几个方面统筹推动新能源商用车产业发展。

(一)分阶段、分场景推动商用车全面电动化

商用车能耗高、排放大,对能源、环境影响更为显著,其电动化发展对推动汽车产业转型升级,促进能源安全、环境治理,实现碳达峰、碳中和发展目标,都具非常重要的意义,将是未来产业发展的重要趋势。建议研究面向2035年的商用车电动化发展路线图,考虑商用车应用场景复杂、车型丰富,且不同场景下的电动化发展水平、难度不一,分场景、分车型、分阶段逐步推进商用车全面电动化发展。

(二)持续加强新能源商用车政策支持力度

建议2022年后继续给予新能源商用车财税政策支持,延长政策支持周期,支持对象侧重于电动化、智能化技术更先进的产品,同时针对长途客运、城市短倒、干线物流等作业强度高、成本敏感度高的典型场景,加大扶优扶强力度,进一步促进新能源商用车的推广应用。加快老旧汽柴油商用车的淘汰进程,引导存量老旧汽柴油商用车更细替换为新能源汽车,促进城市节能减排,降低环境污染。鼓励有条件的地方城市探索实施运营补贴、通行路权、通行费减免、零/低排放区、停车费减免、充电补贴等促进商用车电动化发展支持措施。

(三)加强新技术、新模式商业化应用探索

聚焦电动化、智能化、网联化融合发展趋势,加强对车电分离、智能网联、无人运输、车网融合等新技术、新模式技术发展与应用引导支持,逐步引导向商业化运营过渡,在使用环境、商业运营和安全管理等方面出台配套措施。探索开展城市试点示范政策,进一步聚焦地方事权,围绕使用环节完善支持政策体系,营造适合新技术、新模式应用发展的政策环境。

(四)加快充换电基础设施建设

聚焦新能源商用车充电难、充电慢等问题,建议结合新能源商用车运输需求,优化充换电基础设施规划布局,重点在城乡结合部、高速服务区等重要枢纽加快建设充换电基础设施,推动形成适合新能源商用车应用的充电网络。围绕换电、燃料电池商用车示范应用的实际情况,建议试点城市加大对换电站、加氢站建设、运营的政策支持力度,推动形成完善的换电站、加氢站基础设施网络。前瞻布局5G基站、大数据中心、工业互联网等在内的新型基础设施建设,为智能网联商用车商业化应用做好支撑。

(注:本文节选自《中国商用车发展报告(2022)》,略有改动。)

如有购书需求,请拨打电话010-57197757,联系朱经理。

热门资讯

豪沃配潍柴,财源滚滚来┃3000L大容量MAX“节气王”助力快递三方客户开启创富新征程中国重汽2024-04-22

豪沃配潍柴,财源滚滚来┃3000L大容量MAX“节气王”助力快递三方客户开启创富新征程中国重汽2024-04-22 与高温“冷”战到底|100辆豪沃冷鲜峰交车仪式圆满落幕中国重汽2024-04-24

与高温“冷”战到底|100辆豪沃冷鲜峰交车仪式圆满落幕中国重汽2024-04-24 全球首台!汉德800V双电机电驱桥匹配苇渡科技新能源重卡!方得网2024-04-25

全球首台!汉德800V双电机电驱桥匹配苇渡科技新能源重卡!方得网2024-04-25 7方大空间,1.3吨额定载重,远程星享V7E深圳区域上市远程新能源商用车2024-04-26

7方大空间,1.3吨额定载重,远程星享V7E深圳区域上市远程新能源商用车2024-04-26 乐圆技术携二元碳电池重磅亮相2024中国国际电池技术交流会乐圆技术2024-04-25

乐圆技术携二元碳电池重磅亮相2024中国国际电池技术交流会乐圆技术2024-04-25

数据

更多>- 宇通第一 中通第二!客车出口一季度大涨58%

- 陕汽/解放争第一!柳汽/欧曼领涨!3月自卸车环增78%!

- 三一/徐工前二 重汽/福田争第三!新能源牵引车1季度暴涨172%

- 新能源客车1季度微增2%!宇通登顶 欧辉增183%

- 徐工第一 福田/陕汽争第二 3月换电重卡暴增149%

- 新能源重卡3月增181%!徐工/三一/重汽进三甲

- 新能源轻客3月暴增118%!一季度破4万!远程霸榜 瑞驰疯狂上位

- 柴油机1季度销112万台 潍柴超20万 玉柴/内争第二

- 3月皮卡环比大涨70%!福田“双增” 江铃份额提升2% 雷达大涨173%

- 新能源轻卡3月涨280%!远程/东风/宇通争第一 比亚迪杀入前十 暴涨9300%

原创

更多>- 专访徐工新能源冯佳佳:2024年行业更卷 徐工誓破9000辆目标!

- 长安凯程V919杀进大VAN市场 彭陶这样解读

- 雷达地平线纯电皮卡上市 CEO凌世权解读“户外生态”丨头条

- 香港MVP“销冠”如何继续领跑?混动豪华MPV还看上汽大通!

- 长城/江铃/福田有新品 2024北京车展看皮卡新趋势

- MPV车型首次搭载华为车机!有啥不一样?

- 苇渡科技创始人韩文:如何打破新能源重卡内卷?

- 全球首台!汉德800V双电机电驱桥匹配苇渡科技新能源重卡!

- 张家口销量前三 这家大运经销商入网半年怎么这么牛?

- 始于品质、忠于价值!大运燃气重卡车主吴总有话说

微信关注