重卡行业已见底!明后年或重回100万辆!

方得网 原创

重卡行业即将迎来触底反弹,明后年有望重回100万辆水平。

据市场预测,2024年全年重卡行业的总销量预计难以突破90万辆大关,同比下降的趋势已成定局。但值得注意的是,重卡行业正逐渐显现出种种积极迹象,或已触及谷底,有望迎来新一轮复苏,在明年或后年或重新回到100万辆的销量水平。

请看方得网带来的分析。

明后年或重回100万辆

随着经济逐步复苏,中国重卡行业需求已触及谷底,预计未来两年内销量有望重回100万辆水平。

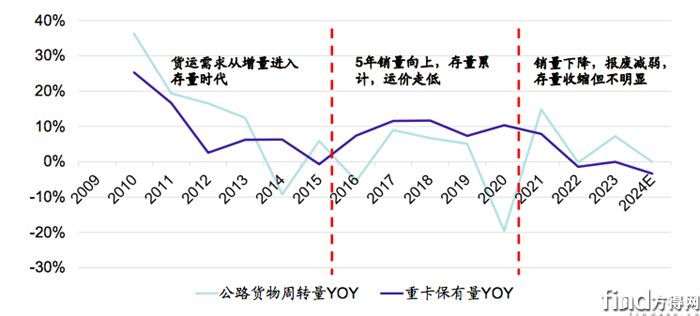

公路货运供需关系对重卡行业需求有着较大影响。未来几年,供需关系趋于平衡,这将有助于重卡需求的恢复。从需求端观察,自2013年以来,公路货运周转量基本保持微幅波动。从供给端分析,产业政策对重卡销量周期产生较大影响,2016至2021年间运力单边上行,导致后续运输利润下滑。然而,随着2021年重卡年销量下降,预计至2024年,重卡保有量增速将连续四年低于货运需求增速。但由于2016至2021周期重卡存量大幅增长,销量修复进程较为缓慢。

据海通证券推算,长期来看,每辆卡车分摊的实际运量将在固定范围内周期性波动。2016至2024年间,该值预计平均为894亿吨公里/十万辆重卡。考虑到货运周转量保持稳定,中国重卡保有量的长期中枢预计约为828万辆。同时,考虑到智能网联、氢燃料等新增试验性需求利用率可能不高,长期保有量中枢预计调整至850万辆左右。

海通证券认为,自2024年起,2016至2021周期的重卡将陆续进入报废期,销量将稳步提升。预计2024至2026年重卡国内销量分别达到75万辆、85万辆、90万辆,国内长期销量中枢约为85至90万辆。如果加上出口需求(预计保持在20万辆水平),2025至2026年中国重卡行业整体需求将基本恢复至100万辆水平。

此外,经济正在稳步恢复。10月中国制造业采购经理指数(PMI)为50.1%,已高于荣枯线,表明经济运行初步呈现企稳态势。另外,再加上以旧换新政策、新能源化加速等,这些也对重卡行业构成利好。

燃气车市场依然旺盛

作为近两年最为热门的细分市场,未来两年,天然气重卡预计继续保持良好的增长态势。

当前,天然气价格维持在较高水平。自9月以来,车用天然气价格基本保持在5元/kg左右,而0号柴油市场价格约为7.1元/kg,油气价差缩小至2.1元/kg左右,导致燃气重卡的经济性优势有所减弱,进而使得9月至10月的销量大幅下滑。

然而,根据国家统计局的数据,自2015年以来,在超过78%的月份中,每吨天然气的平均价格低于每吨柴油的76%;在超过59%的月份中,每吨天然气的平均价格甚至低于每吨柴油的66%。结合之前的分析,对于年度平均行驶里程超过15万公里的牵引车而言,在大多数时间段内,使用天然气仍然是一种较为经济的选择。

随着油气差价回升至3元/kg左右,天然气重卡作为使用成本较低的运输工具,其市场渗透率有望进一步提升。海通证券预测,到2025年,天然气重卡的渗透率将从27%上升至31%,全年市场需求量将达到33万辆。其中,天然气牵引车的渗透率将升至50%,需求量达到29.5万辆,显示出天然气车的需求仍然主要集中在牵引车市场。

出口需求持续强劲

在海外出口领域,中国重卡未来几年预计将继续保持强劲的增长势头,有望突破30万辆的出口大关。

海通证券预测,2024年中国重卡出口量将达到29万辆,较2023年保持约3%的稳健增长;而到2025年,中国重卡出口有望再创新高,全年出口销量有望首次突破30万辆。出口市场的持续繁荣,无疑将为中国重卡行业的整体市场需求增长提供有力支撑。

中国重卡海外出口持续增长,主要有三方面原因:一是海外新兴市场具有广阔的发展空间,预计将持续保持平稳增长态势;二是俄罗斯市场出口基数较大,尽管与2023年相比有所回落,但2024至2025年预计仍将保持在7万辆左右的水平;三是中国重卡凭借强大的规模化生产优势,在价格上更具竞争力。尽管2022年中国重卡销量遭遇大幅下滑,但中国仍是全球最大的中重卡市场,规模化生产优势带来较强的价格优势。从单车售价来看,2023年中国重卡海外售价为5.5万美元左右,远低于欧美重卡12万美元左右的售价。

综上所述,2024年的重卡销量虽难以突破90万辆大关,但行业已呈现触底反弹的迹象。未来一两年内,重卡市场有望重新迎来销量增长,并逐步恢复至甚至超越100万辆的销量水平。

无论是主机厂还是经销商,都需坚持,不要倒在黎明前的黑暗之中。

热门资讯

2025柴油重卡十强榜:解放/东风/重汽/陕汽,谁第一?方得网2026-01-13

2025柴油重卡十强榜:解放/东风/重汽/陕汽,谁第一?方得网2026-01-13 电动重卡冲100万辆!配套跟得上吗?方得网2026-01-12

电动重卡冲100万辆!配套跟得上吗?方得网2026-01-12 出海 让中国重汽更人性化?丨姚蔚七日谈方得网2026-01-11

出海 让中国重汽更人性化?丨姚蔚七日谈方得网2026-01-11 范现军:远程3.0轻卡来了!如何在AI时代坐稳“头把交椅”?方得网2026-01-10

范现军:远程3.0轻卡来了!如何在AI时代坐稳“头把交椅”?方得网2026-01-10 3年全系产品落地!“卡文高效”怎么做到的?方得网2026-01-12

3年全系产品落地!“卡文高效”怎么做到的?方得网2026-01-12

数据

更多>- 重卡2025前十揭榜:重汽独揽30万 陕汽前三 福田翻倍 解放/东风成绩如何?

- 12月首超1万!客车2025出口7.8万辆 宇通冠军 比亚迪公交第二 安凯再爆发

- 2025柴油重卡十强榜:解放/东风/重汽/陕汽,谁第一?

- 徐工/解放争冠!陕汽狂增307%!12月新能源牵引车暴涨198%!

- 2025新能源重卡直逼20万辆大增190%!徐工胜三一 解放/陕汽/重汽猛增

- 新能源轻客11月渗透率71%!远程“五连冠” 长安力压五菱!上汽/东风翻倍

- 比亚迪冠军 宇通和它居第二 中车大增!11月新能源客车出口降幅大收窄

- 潍柴领跑 云内增12%稳前三 东康杀进前五!11月柴油机增12%

- 11月客车出口反弹!宇通霸榜 金龙月冠 远程/中车暴涨 它进前三!

- 新能源牵引车11月2.2万辆新高!解放/徐工谁冠军?雷驰/奇瑞暴增!

原创

更多>- 重卡2025前十揭榜:重汽独揽30万 陕汽前三 福田翻倍 解放/东风成绩如何?

- 北京重卡“一把手”霍加林:柴油车还有没有未来?

- 12月首超1万!客车2025出口7.8万辆 宇通冠军 比亚迪公交第二 安凯再爆发

- 2025柴油重卡十强榜:解放/东风/重汽/陕汽,谁第一?

- 3年全系产品落地!“卡文高效”怎么做到的?

- 电动重卡冲100万辆!配套跟得上吗?

- 出海 让中国重汽更人性化?丨姚蔚七日谈

- 范现军:远程3.0轻卡来了!如何在AI时代坐稳“头把交椅”?

- 2026年新能源重卡将跨越30万辆 质子汽车挑战1.3万辆目标!

- 重卡行业十年巨变:油退电进、车型需求生变,谁掉队?

微信关注